≪ ポートフォリオ戦略実践講座 ≫

ー 波乱相場総括の後に見る実戦的投資対応 -

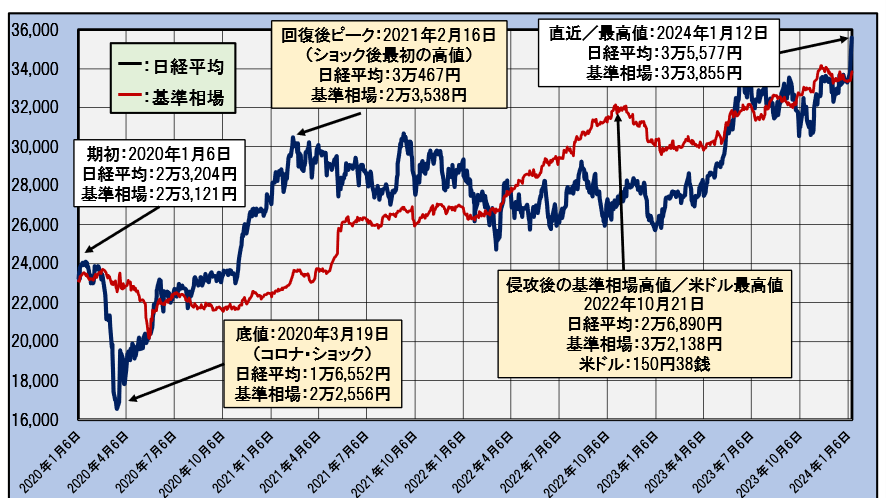

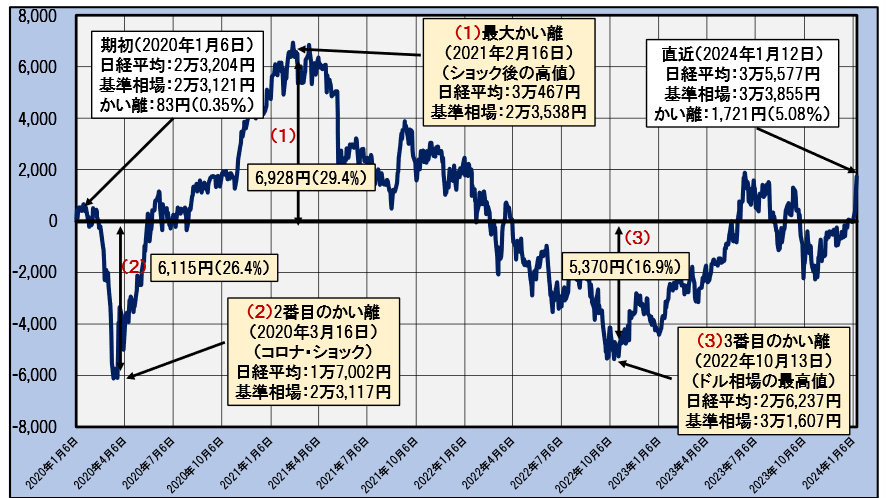

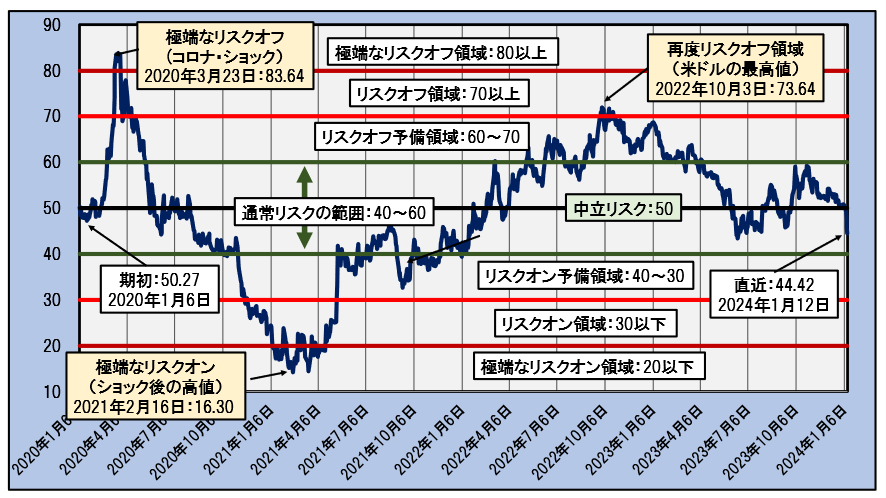

2024年の株式相場評価のスタートはファンダメンタルズから 日経平均と「基準相場」の推移(日次ベース) 紺色の線が日経平均、赤線が基準相場です。 (1)底値からの急上昇後につけた日経平均のピーク。 下図は、これも前回取り上げた両指標のかい離の推移を示したグラフで、2024年1月12日まで延長し上記の3回のかい離のピークを分かり易く構成し直しています。 日経平均と「基準相場」のかい離の推移(日次ベース) 上の2つのグラフを突き合わせてみると、日経平均と基準相場のかい離が最大になったところで、日経平均が反転していることが分かります。 *「リスク回避指数」について詳しくはこちらをご参照ください。 相場反転の可能性の高さを示す「リスク回避指数」 ◎「リスクオン」と「リスクオフ」 当指数はリスクの大きさ(危うさ)を直感で位置づけることができるよう、入学試験の難易度の評価などでお馴染みの「偏差値」で示しています。偏差値は成績評価においては、50点であればちょうど中間の位置、40点から60点の間であれば成績は良くも悪くもないほどほどの無難な位置、70点以上であれば優秀、30点以下であれば・・・・・、という評価になります。 ・50点:市場リスクは高くも低くもないちょうど中間。=>投資スタンスは変更なし。 以下はこうした指数の推移を示すグラフです。 「リスク回避指数」の推移(日次ベース) 図中の中央の黒い横線が50点、黒線を挟んだ上下にある緑の線が40点と60点を示し、指数がこの範囲にあれば通常の市場リスクの変動範囲で、あえて動く必要がない領域になります。 なお、さらに外側にある濃い赤線の20点と80点はそれぞれ極端なリスクの低さ、リスクの高さを示しており、直ちに売りまたは買いの臨戦体勢を取るべきであることを示します。実際、コロナ・ショック時には指数は83点台と極端なリスクオフ状態で直後に相場は反転上昇し、また、この急回復で付けた日経平均の高値時には指数は16点台と極端なリスクオン状態になり、やはり相場は直後に反落しています。 (*)年初から株式相場は急騰する中で不安定な動きを続けていますが、当稿を執筆している1月17日の日経平均の終値は3万5,477円と当講座での直近値、1月12日の3万5,577円と大差はなくここでのコメントの内容に齟齬はありません。「リスク回避指数」も45点台で1月12日時点の値と同様通常の変動範囲内にあり、投資スタンスの変更は必要ないことを示していることに変わりありません。 今後とも折々の相場局面でファンダメンタルズに基づいた客観的な相場評価を示す「リスク回避指数」をお役立ていただければと思います。 *当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いです。 (*)ご注意 ————————————————————————————— お問い合わせは以下までお願いいたします。

前回の当講座で2020年から2023年まで波乱の4年間を総括しました。

相場はこの4年間にコロナ・ショック、ロアシアのウクライナ侵攻という大異変による変動に見舞われましたが、2023年末には日経平均はファンダメンタルズを体現する「基準相場」に一致、すなわち株式相場がファンダメンタルズという元のサヤに収まる結果になりました。株式市場の相場形成機能は正常に戻ったと言えます。

と、言うことで、2024年の相場はファンダメンタルズに基づく、言い換えれば分かり易いオーソドックスな手法で適切かつ有効な評価が可能となります。

下図は前回講座で見た日経平均と「基準相場」の日次ベースの推移を直近の2024年1月12日まで延長したグラフです。

―2020年1月6日~2024年1月12日―

両指標の基本的な動きについては前回講座で見ましたので、ここでは日経平均と基準相場のかい離がピークとなった図中の橙色の枠で示した以下の3点に注目します。

(2)コロナ・ショック後につけた日経平均の底値。

(3)ウクライナ侵攻後に急伸した米ドルの高値(円の安値)時につけた基準相場のピーク。

―2020年1月6日~2024年1月12日―

もとより投資家にとって相場が反転する時期を見極めることは極めて、あるいは最も重要なポイントですが、相場が反転したことを後から結果として分かっても意味がありません。

先きのことですから正確な反転の時期は誰にも分かりません。ただ、かい離の幅が拡がるのに応じて反転可能性は高まる、ということは事実で、この点に注目し、当講座ではこの相場反転可能性の大きさを数値化することで、投資の「予備段階、警戒段階、臨戦段階」の時期を示す指標を「リスク回避指数」(*)として開発しました。

「リスク回避指数」は、投資家が敬遠する市場リスクの大きさを数値化した指標です。市場リスクが高まれば投資家はリスクを回避するために株式市場から退避、つまり株式を売ることで相場は下落し、一方、市場リスクが低ければ投資家はより高いリターンを目指して進んでリスクを取ることで株式を買い相場は上昇します。

市場リスクが極端に高まって投資家がこぞって株式市場から逃げ出し相場が説明のつかないほど下落する状態を特に「リスクオフ」と呼び、逆に市場のリスクが極端に低くなって投資家が一斉に株式市場に参入して株式を買いまくることで相場が説明のつかないほど上がる状態を同じく「リスクオン」と呼びます。当指数はこれらの状況も数値で明示し、投資スタンスを決める準備を促します。

そこで、当指数はこの成績評価の基準に沿って以下の市場リスクの評価となります。

・40点~60点:市場リスクは通常の変動範囲内。=>投資スタンスは敢えて改める必要はない。

・70点以上:市場リスクは非常に高く相場は下げ過ぎ(「リスクオフ」領域)。=>相場上昇に備えて買い入れ態勢を準備。

・30点以下:市場リスクは非常に低く相場は上げすぎ(「リスクオン」状態)。=>相場下落に備えて売却態勢を準備。

―2020年1月6日~2024年1月12日―

その外側の薄赤色の線が30点と70点の位置です。30点を下回ればリスクは相当低く相場はすでに十分上昇しており先述の「リスクオン」状態にあり、反落の可能性が高まっていると言えます。一方、70点以上であれば相場はリスクの高さから十分下落しており先述の「リスクオフ」の状態にあることで、相場は上昇に転ずる可能性が高いことを示します。

メールアドレス:higurashi@iisbcam.co.jp

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

IIS

(有)インテリジェント・インフォメーション・サービス

info@iisbcam.co.jp

—————————————————————————————