投資には「王道」があります。それは、

自ら投資判断をし自らの責任で投資をすることです。

こうした“真の投資力”を身につけるためには

便利で簡単な近道はありません。

「長く曲がりくねった道」を着実に進んで行くことが

唯一でかつ最も早い道程になります。

<当サイトの成り立ち>

当サイトは大手経済新聞社OBを中心にファンド・マネージャー、チャーチスト、外国事情に詳しい大学教授らが結集し個人を対象に完全中立の立場で投資の学習講座を提供するものです。講師はそれぞれの専門分野について質の高い講座を丁寧に提供することで講座の「ブティック」を構成します。

<当サイトの特徴>

1.完全中立の立場

銀行、証券会社などの金融機関とは一線を画し完全に中立な立場で個人投資家のための投資講座を提供します。

2.実務の専門家が担当

講師はいずれも現場を長く経験した実務の専門家が担当します。講演の専門家とは一味違う実戦に基づいた講座を提供します。

3.3つの基軸で投資の基礎を固める

3つの投資評価基準を身につけることで完全投資への土台を作ります。

(1)ファンダメンタル分析:投資すべき価値の高い会社を見つける。

(2)テクニカル分析:適切な投資のタイミングを見極める。

(3)ポートフォリオ分析:予想できない収益の変動(リスク)を最小限に抑える。

≪ ポートフォリオ戦略実践講座 ≫

ー 海が荒れ船酔いになった時には水平線など不動で軸になるものを見る -

海が荒れて船が上下左右に大きく揺れると乗客は船酔いになってしまいますよね。これは本来しっかりと動かずによって立つべき床が揺れ動くために平衡感覚が狂ってしまい自分がどのような位置にあるかが分からなくなってしまうためです。

こういうときは、慌てて体勢を立て直そうとするとかえってめまいがひどくなり、転んで大けがにつながりかねません。

こうした時に取るべき対処は落ち着いて遠くにある水平線や島など不動の絶対的な安定物を基準として見据えることで自らの立ち位置を正しく認識することです。

株式相場は急騰と併せて相場は不安定化が進む

さて、話は変わって株式相場の動向です。株式相場は今年初から急上昇し日経平均は3月4日に初の4万円台に達し22日には高値の4万888円を記録しました。その後はやや調整模様となり近時は3万9,000円台で推移しています。

ここで、相場の高騰はよいこととして、気になるのは荒っぽい変きが続いていることです。今年初からの日経平均の動きを見ると、2月13日の1,066円の急騰を筆頭に500円以上の上昇が11日間、200円以上であれば昨年末からの立会日の3分の1以上に当たる23日となります。また、一方で下落の幅も大きく、500円以上下げたのが4日間、200円以上では12日になります。200円以上の上昇、下落を合わせると立会日の半分を超えます。

こうした荒れ模様の相場では投資家は目先の変動に惑わされて船酔い状態にならないよう気を付けなければなりません。正しく進路をキープし目的地に向かうためには相場の平衡感覚を正常に保つ必要があります。

そのためには、揺れ動く目の前の相場から一時目を離し相場の本質を示す安定的な基準、すなわちファンダメンタルズに視点を移すことです。

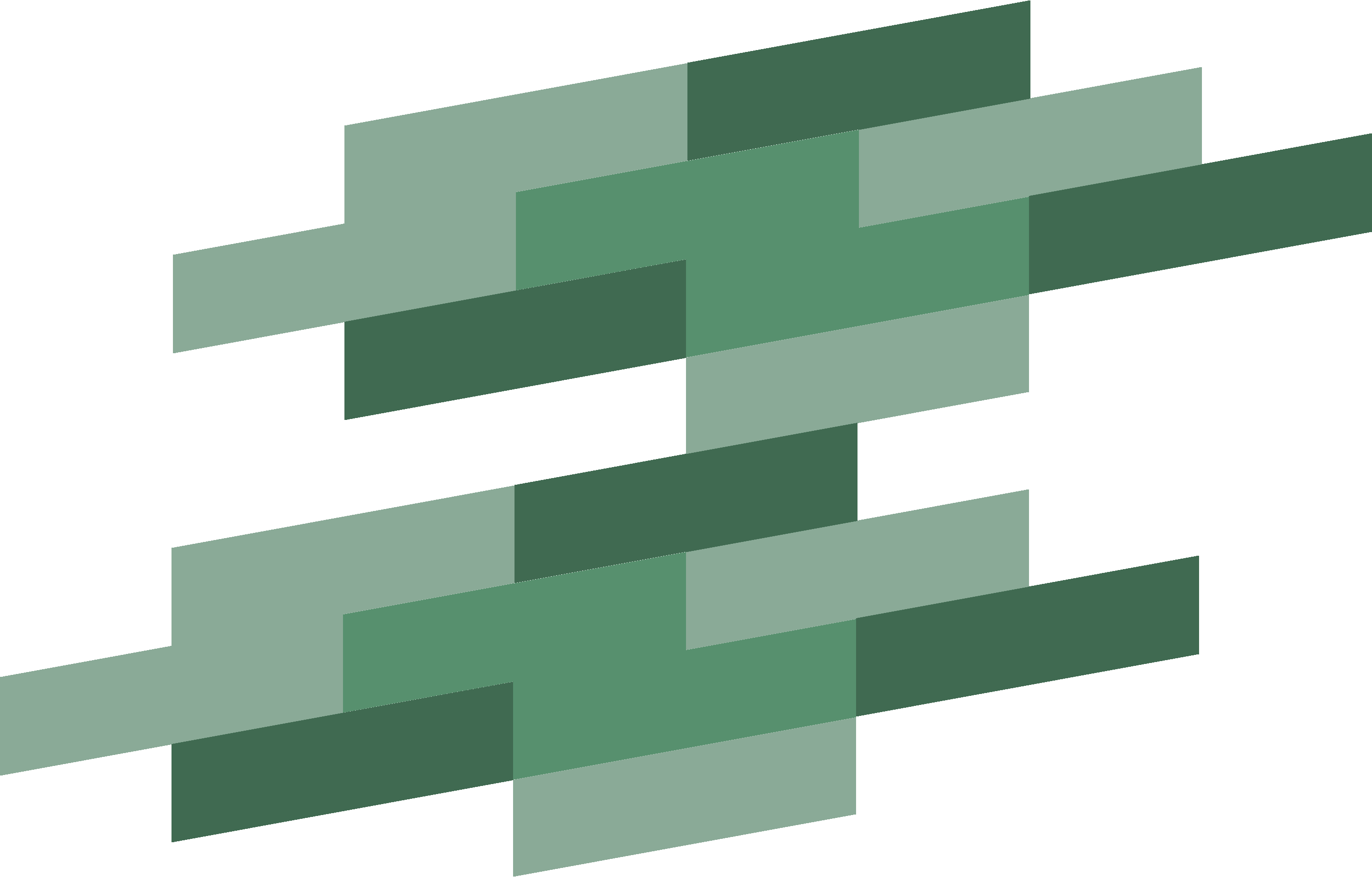

当講座では日経平均に見合うファンダメンタルズを表す指標として「基準相場」を用意しています。下の図は昨年末から直近の4月12日までの日経平均と「基準相場」の推移を日次ベースで示したグラフです。

日経平均と「基準相場」の推移(日次ベース)

―2023年12月29日~2024年4月12日―

紺色の線が日経平均、赤線が基準相場です。基準相場は昨年末から直近までに1,669円、4.9%の緩やかな上昇過程を辿っているのに対して、日経平均は6,059円、18%の上昇、特にピークを付けた3月22日では7,400円余り、22%の上昇になっており、結果として日経平均はファンダメンタルズから大きくかい離しています。

しかし、相場は本質的に変動するものですから、どこまで変動すれば行き過ぎと言えるのか、判断は難しいところです。そこで、当講座では相場がここまでファンダメンタルズからかい離すれば行き過ぎであるということを示す指標を「リスク回避指数」として開発しました。この指標は「偏差値」に基準化しており、かい離がどの程度行き過ぎなのかを直接評価することができます。

すなわち、50点であれば相場はちょうどファンダメンタルズに一致して安定していることを、30点以下の場合は相場はファンダメンタルズに対して上げ過ぎの状態、いわゆるリスクオンの状態で過熱状態にあることを、逆に70点以上であれば相場はファンダメンタルズに対して下げ過ぎ、いわゆるリスクオフの状態であることを示します。40点から60点の間であれば相場は通常の変動の範囲内で、とりたてて動く必要はない状況にあることを示します。

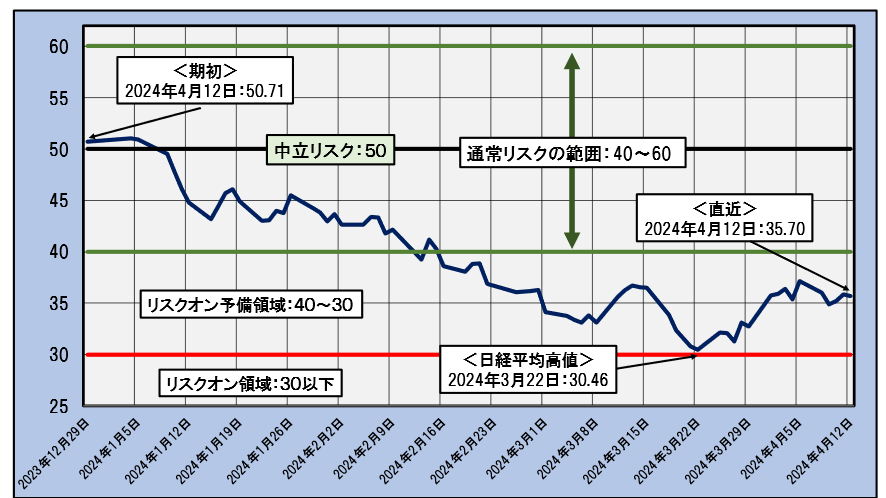

下図は「リスク回避指数」の日次ベースの動きを上図と同じ期間について示したグラフです。

「リスク回避指数」の推移(日次ベース)

―2023年12月29日~2024年4月12日―

図から、相場は昨年末はほぼ50点で安定していたのですがそこから急上昇して日経平均が高値を付けた3月22日には30.46とリスクオン、すなわち過熱状態に入る寸前まで進んだことを示します。その後指数は反転上昇し直近では35.7と安定域の境界である40点に近づきつつあります。現状はやや割高の状態にあると言えます。

船酔いをせず正しい進路を見誤らないために

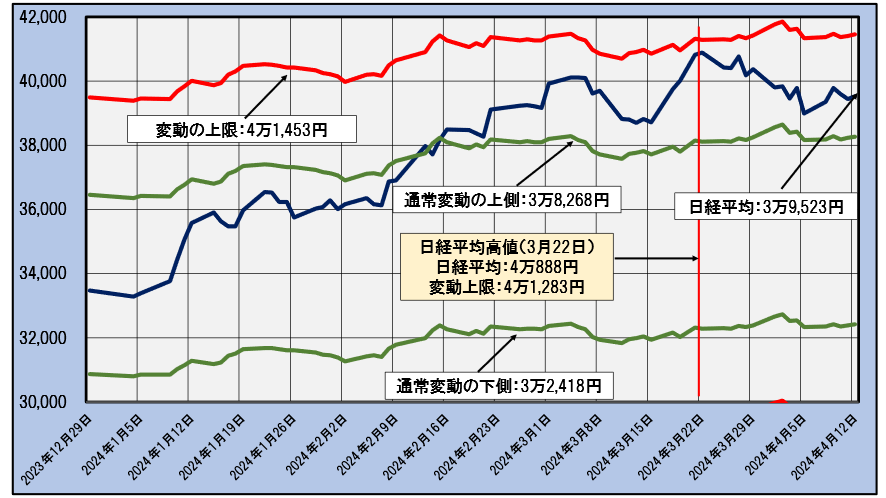

こうした、リスク回避指数で示される相場状況を実際の相場の値に置き換えて直接分かる形に改編したのが下の図です。

すなわち、日経平均の通常の変動範囲と、通常の反動範囲を逸脱してリスクオンまたはリスクオフの領域に踏み込む変動の限界を示しています。

日経平均と通常変動の上側・下側および変動上限の推移(日次ベース)

―2023年12月29日~2024年4月12日―

紺色の線が日経平均、緑の線が通常の変動範囲の上側と下側を、赤線が変動の上限、つまりリスクオンで過熱状態に入る境界を示します。各指標の枠内の値は直近の4月12日の値です。

期初の昨年末には日経平均は緑線の通常変動の真ん中に位置していたのが2月の半ばに緑線を上側に抜けて通常の変動範囲を抜け出し、赤線の上限に向かって上げ足を速めました。ピークの3月22日にはリスクオンの境界である上限まで395円まで接近、ギリギリのところで過熱状態には至りませんでした。上げ足の速さから相場はいかにも不安定な状況でしたが、水準自体は過熱状態には至っていなかったことが分かります。

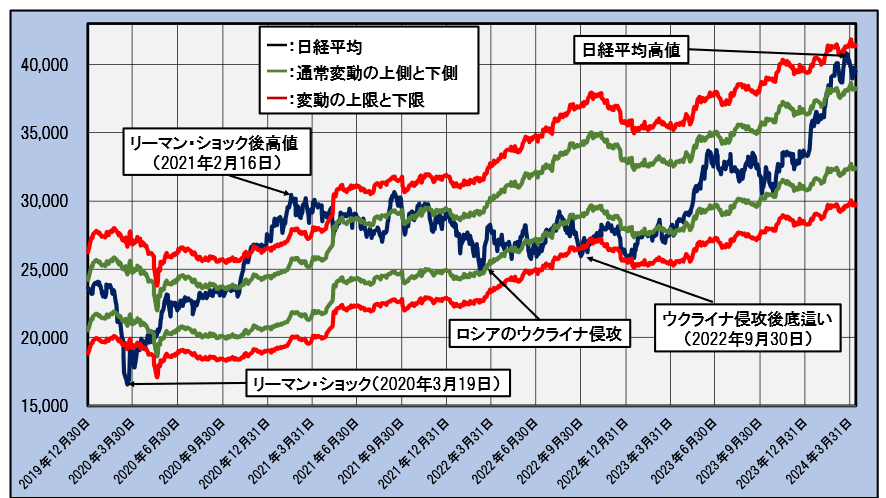

こうした相場評価が実戦にかなっているのか、過去の波乱局面に当てはめて検証したのが下の図です。

コロナ・ショックによる相場波乱を含む2019年末から直近までの各指標の推移を示します。

日経平均と通常変動の上側・下側、変動の上限・下限の推移(日次ベース)

―2020年12月30日~2024年4月12日―

各指標の色分けは前のグラフと同じです。

図から、日経平均が変動の限界を越したのは3回です。最初はコロナ・ショックによる急落時、次はショック後に急上昇した時のピーク、3度目はロシアのウクライナ侵攻後に相場の底這いが続く一方で円安の進行によって基準相場が上昇した時です。

ここで注目していただきたいのは、相場が上側、下側にかかわらず限界を超えた場合は直後に急反転していることです。相場は限界を超えた状態には長く居続けることはできないということが示されています。

この意味で現在の相場は通常の変動範囲の上側までは1,255円、異常状態と言える上限までは1,920円の幅があり、どちらへ向かうのか見極めが難しいところです。

ただ、通常変動の上側に抜けていることで、やや上げ過ぎの状況にあり、一時的に下落調整がありそうなことは否定できませんが、相場の上限からはまだ距離があり、下落が長く続く本格的な水準調整には至らないと見ることができそうです。

*当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いです。

higurashi@iisbcam.co.jp

(*)ご注意

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。