≪ ポートフォリオ戦略実践講座 ≫

ー ファンダメンタルズに回帰する株式相場:今後は素直にオーソドックスな展開へ -

2024年の株式相場は日経平均が7月に史上最高値をつけた後、8月に4,000円を超えるこれまた史上最大の下げ幅を記録するなど大きな波乱を経験しましたが、ここにきて日経平均が基準相場、つまり理屈で説明のできる妥当な水準、すなわちファンダメンタルズに戻る様相を見せています。

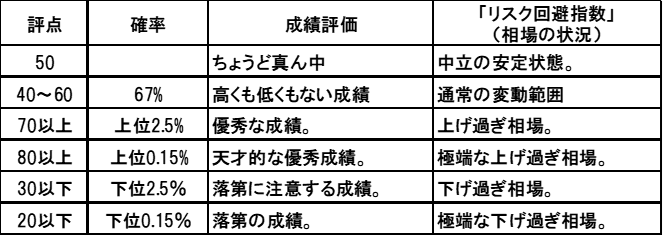

下図は今年初から直近の10月28日までの日経平均と「基準相場」の日次ベースの推移を示すグラフです。

日経平均と「基準相場」の推移

―2024年1月4日~2024年10月28日―

紺色の線が日経平均、青線が基準相場です。

図中で直近の日経平均と基準相場の指標名を記した薄赤色の枠内の値は10月28 日の相場です。併せて期初の1月4日のそれぞれの指標の値を枠内に示しています。

また、日経平均の7月11日の最高値を橙色の枠で、8月5日の急落時の底値を青色の枠で示し、それぞれの基準相場からのかい離幅とかい離率を白枠内で示しています。

最高値から底値まで3週間余りで1万766円、25%の急落で日経平均に代表される日本株式の資産価値は一気に4分の3にまで縮んだ計算です。一方、この間に基準相場は約4%の下落であり、この相場の急変はファンダメンタルズとは無関係な変動、すなわち市場リスクの激変によってもたらされたことが分かります。

「相場はファンダメンタルズに回帰する」という大原則に従えばファンダメンタルズからのかい離が大きければおおきいほどその反動が大きくなることになります。この意味で最高値時の基準相場とのかい離率は11%を超え、さらに底値時のかい離率は13%を超えており、それぞれの反落、反発の勢いが強烈だったことは納得がいきます。

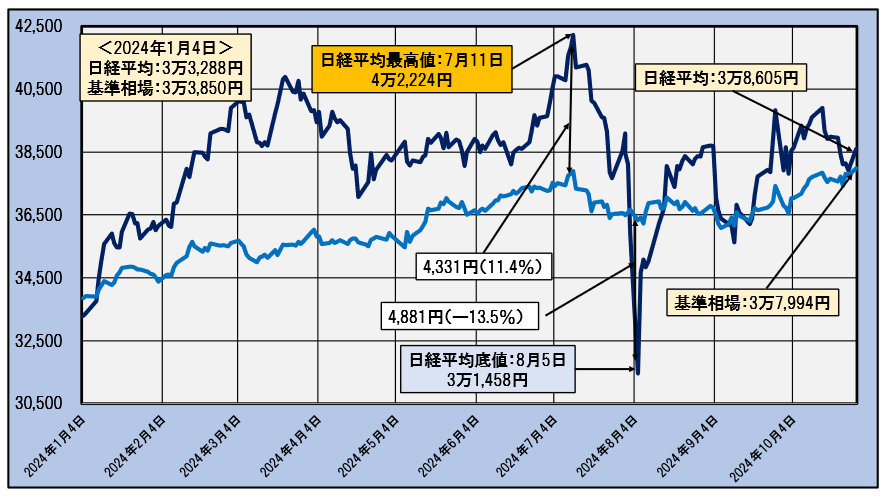

ここで、このかい離率を一定の基準で評価することで日経平均が通常の変動の範囲であることを示す“通常の変動範囲”とこれ以上のかい離は異常な相場状況である状態を示す“変動の限界”を日経平均、基準相場の推移と合わせて示したのが以下のグラフです。

日経平均の通常の変動範囲及び変動の上限と下限

―2024年1月4日~2024年10月28日―

日経平均が紺色の線、基準相場が青線であることは上図と同じです。

緑の線で挟んだ領域が日経平均が通常の変動する範囲で相場の異変とは言えない状況であることを示し、赤線が、上側と下側それぞれの異常な領域に入る変動の限界を示します。

それぞれの指標名の後の数値は直近の10月28日の値です。また、日経平均の最高値と底値についてはそれぞれ日経平均の値と併せてカッコ内にその時点での上限値と下限値を記しています。最高値時の上限値は4万4,439円、底値時の下限は3万1,886円です。最高値時は限界まで2,215円、5.2%、底値時では限界まで428円、1.3%でした。底値を付けた時点では変動の下限まで相当接近しており、相場は異常な状態に近づいたことが分かります。一方最高値時点では上限まで結構差があり、相場自体が過熱状態と言うには距離があったことが分かります。

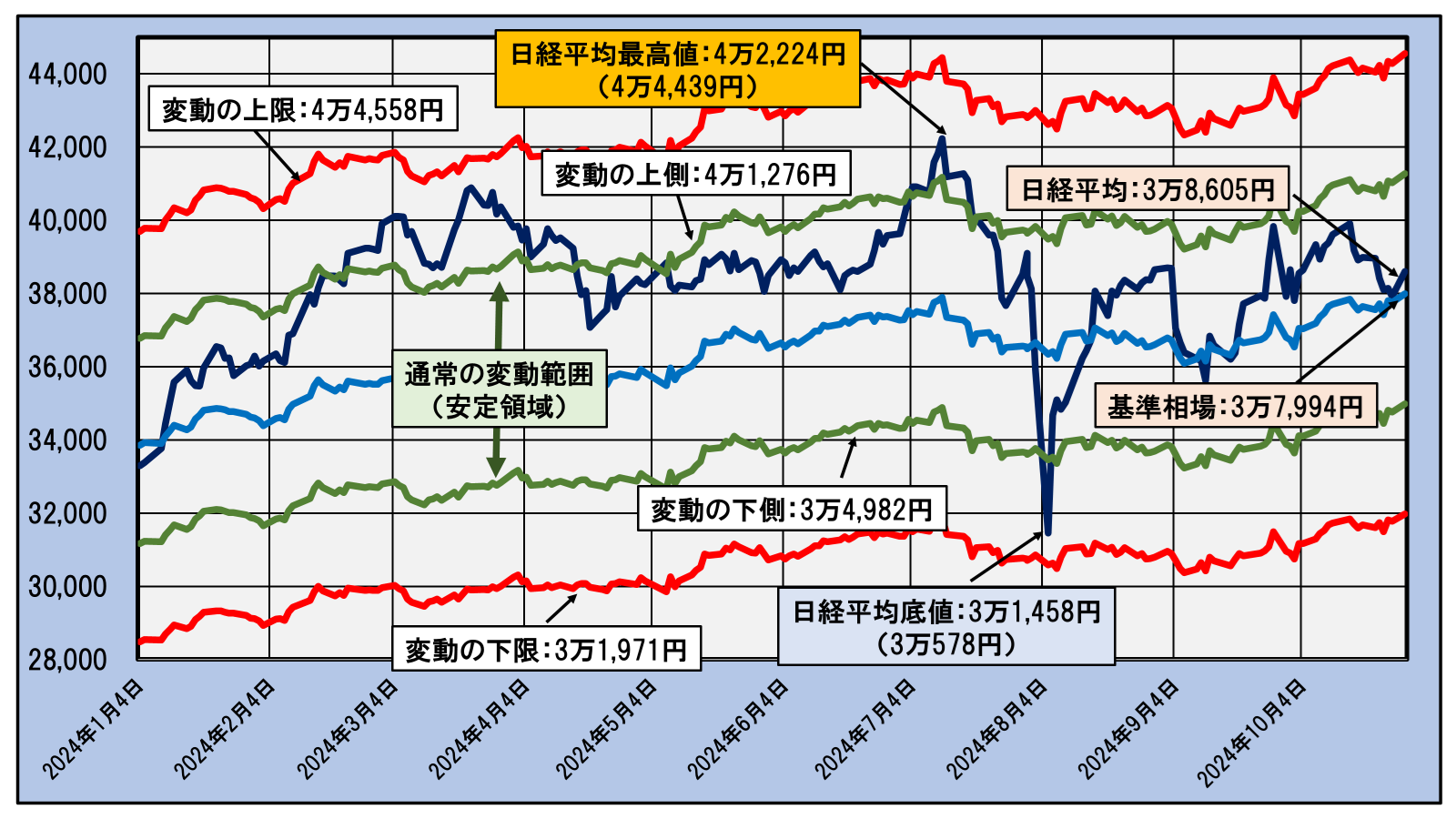

こうした、日経平均の変動の限界に対する相場の客観的な位置づけを分かりやすい指標で示すのが「リスク回避指数」です。この指数は試験の成績の評価の基準としてなじみ深い「偏差値」に変換することで直感的に相場がどのような位置にあり、どのような投資スタンスを取るべきかの相場観に直接つながる形になっています。

偏差値はここでは相場の状況を評価する指標ですので、通常の成績評価とは異なりますが、評点に基づく判定の基準自体は共通ですので、それぞれの評価内容を以下の一覧比較表を示します。

*ご注意:当指数は市場リスクの高さを表しますので、指数が高いほど市場リスクが高く、相場は下げ圧力が働き、詩集が低いほど市場リスクが低く相場上昇圧力が働くことになります。すなわち、試験の評価では値が高いほど”良い”となりますが、「リスク回避指数」については相場が”低い”ことになり、感覚的には逆になる点にご注意ください。なお、評価基準の対象となる事象は成績は受験者、「リスク回避指数」は過去10年分の日次のかい離率です。

評価の内容は上表の通りですが、要点をまとめると、40点から60点の間は積極的に良い、悪いと決めつけることができない、ほどほどの位置で何らかの対応はしなくてもよいことを示します。投資スタンスとしては静観で良いと思います。30点以下の場合は成績は落第注意、指数の場合は相場の上げ過ぎで反落ののリスクが高まっているので要注意の状況で、20点以下になると、成績は完全に落第状態で一段の発奮が必要な状態、指数の場合は相場は完全な過熱状態で直ちに反落に対する準備が必要な状況です。

70点以上の場合は成績の場合は優秀者、指数の場合は相場が下げ過ぎで反発に備えた準備をする段階です。80点を超えた場合は成績の場合は天才手的に優秀な成績、指数の場合は相場が完全に下げ過ぎ状態で相場の反発に備えて臨戦態勢をとる状況です。

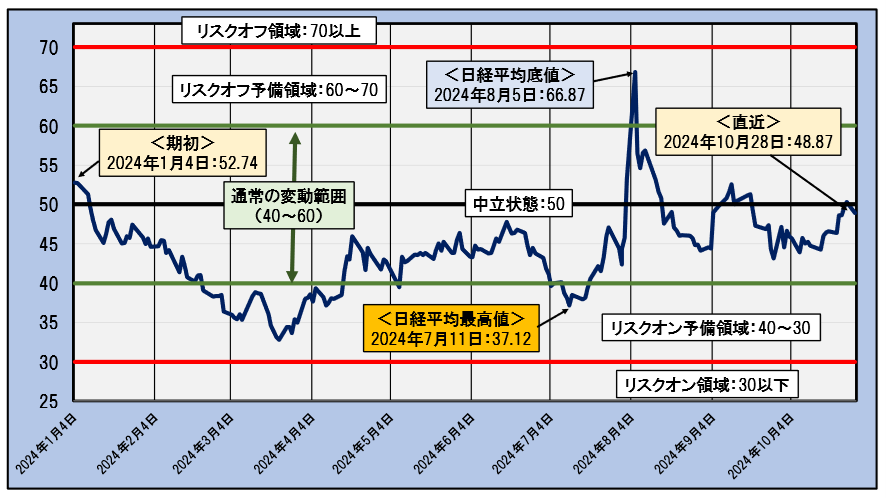

さて、下図はこうした「リスク回避指数」の推移を示したグラフです。

「リスク回避指数」の推移

―2024年1月4日~2024年10月28日―

日経平均の最高値時点の指数は37点程度で通常の変動範囲をそれほど下回っておらず、実は相場の過熱感はほとんどなかったことが分かります。一方、底値時の指数は66点台で下げ過ぎの状態を示すリスクオフに近づいており、下げ圧力が強かったことが示されました。

そして、直近時点では48.87と安定領域に戻っており、相場はファンダメンタルズに素直に反応する可能性が強いことが示されています。すなわち、ファンダメンタルズを構成するス主要要因である企業業績と為替の動きで相場観を構成することが妥当な状況と言えます。

*当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いです。

higurashi@iisbcam.co.jp

(*)ご注意

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————