≪ ポートフォリオ戦略実践講座 ≫

ー 日経平均史上最高値更新をファンダメンタルズで評価 -

日経平均はファンダメンタルズからかい離

株式相場は今年初からの急騰で日経平均は2月22日に3万9,098円をつけ、1989年末の3万8,915円以来の史上最高値を34年ぶりに更新しました。

市場関係者の間では、「相場はこの最高値更新を機に新しい世界が開けた!一気にもう一段高に進むぞ。」という勇ましい見方がある一方、「この最高値更新はバブルとはいかないまでも年初来の急騰の一つの区切りであり、ここで相場は一服あるいは調整局面に入る。」という慎重な見方もあるようです。

今回はこうした見方の違いに客観的な判断をするための材料として、”相場はいずれファンダメンタルズに戻る”という株式市場の原則に則って相場変動の評価を行います。まず、相場とファンダメンタルズとのかい離の実際を見てみましょう

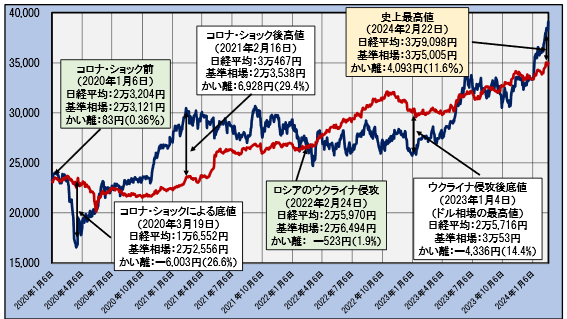

下の図は日経平均と、ファンダメンタルズに基づく日経平均の水準を示す「基準相場」について、コロナ・ショックを含む2020年初から日経平均史上最高値を更新した2024年2月22日まで日次ベースの推移と相場の節目における両者のかい離を併せて示したグラフです。

日経平均と「基準相場」の推移と節目における両者のかい離

―2020年1月6日~2024年2月22日―

紺色の線が日経平均、赤線が「基準相場」です。

図で緑色の枠はコロナ・ショック前とコロナ・ショックによる相場波乱が収まった後でロシアのウクライナ侵攻が始まるちょうど間の時期に日経平均と基準相場がほぼ一致、すなわち株式相場がファンダメンタルズに見合う”正当な水準”にあったことを示します。白色の枠は相場変動の節目である、コロナ・ショックによる底値とその後の高値、およびロシアのウクライナ侵攻後の底値を示します。そして薄赤色の枠が今回の日経平均の史上最高値を示します。

日経平均は変動を繰り返しながら基準相場(ファンダメンタルズ)に回帰しており、かい離の程度と相場の動きに注目します。

図から、この間の日経平均が基準相場と最もかい離したのはコロナ・ショックからの回復に続く上昇で付けた高値時における6,928円(29.4%)で2番目がコロナ・ショックによる急落時の6,003円(26.6%)、3番目がウクライナ侵攻後の底値である4,336円(14.4%)です。そして今回の日経平均最高値更新時は4,093円(11.6%)で4番目になります。

確かに今回の最高値更新時のかい離はそれなりに大幅ですがこれまでのかい離の実勢からは4番目で、特別大きいとは言えません。かい離の状況だけでは日経平均が最高値を付けた今後の相場動向を適正に判断するには役不足と言わざるを得ません。

相場の過熱、下げ過ぎの状況を評価する「リスク回避指数」によると・・・

そこで、当講座では日経平均(実際の株式相場)と基準相場(ファンダメンタルズ)とのかい離の状態を統計的に処理して、相場が上げ過ぎまたは下げ過ぎの状態から反転する可能性の高さを示す指標、「リスク回避指数」を開発しました。

この指標は株式市場のリスクの大きさを表すもので、その大きさを直感的に捉えられるよう、入学試験の難易度を表す指標として馴染みの深い“偏差値”として示します。

すなわち、50点であれば市場のリスクが高くも低くもない完全な中立状態、50点を挟んで40点から60点の間であれば市場のリスクは通常の変動の範囲で特別な対応は必要がない穏やかな状態であることを示します。

そして、70点以上であれば、市場リスクは投資家が株式市場から逃げ出す(株を売る)のに十分な高さで、相場がファンダメンタルズで説明のつかないところまで下げる、いわゆる「リスクオフ」の状態になり、逆に30点以下になれば市場リスクが投資家がより高いリターンを求めて株式市場に続々参入する(株を買う)のに十分な低さで、相場がファンダメンタルズでは説明のつかないところまで上昇するいわゆる「リスクオン」の状態になります。

*「リスク回避指数」について詳しくはこちらをご参照ください。

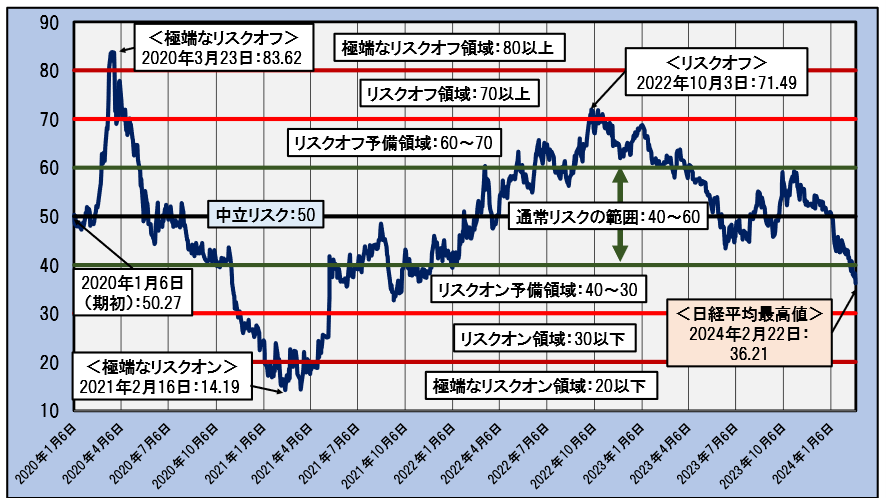

下図は「リスク回避指数」の推移を示したグラフです。

「リスク回避指数」の推移

―2020年1月6日~2024年2月22日―

中央の黒い横線が50点でリスクが中立の位置を、緑線が40点と60点の市場リスクが安定状態である範囲を、そして70点と30点を示す赤線がそれぞれリスクオフとリスクオンの境界を示します。さらにこの境界の外側にある濃い赤線は、通常ではあり得ない程の極端なリスクオフと極端なリスクオンの領域を表します。

図から、期初の2020年初では指数は50点台で相場は完全に安定していたのが2020年3月のコロナ・ショックによる急落時には83点台と極端なリスクオフの事態になりました。そしてこの通常ではあり得ない状況からの反動はまた通常ではあり得ない極端な形となり、2021年2月の高値時には14点台と極端なリスクオン状態になりました。コロナ・ショックは株式市場にとって異常な事態であったことが改めて確認された形です。

ちなみに冒頭のグラフと対比してみると、これら極端なリスクオフ、リスクオンとなった直後に相場は反転しており、当指数による相場転換の判断が有効であることが立証された形です。

その後はロシアのウクライナ侵攻による相場低迷時の2022年10月に71点台と一時的にリスクオフに入りましたがそれ以降は市場リスクは着実に中立状態の50点に向かい相場は正常化に向かいました。

そして、2024年初から市場リスクは低下のペースを速め、相場も歩調を合わせて上昇、2月22日の日経平均史上最高値に達しました。この時点のリスク回避指数は36点台です。

この水準の市場リスクは通常の変動範囲である40点を切っていることから株式市場は全く穏やかな状況とは言えず、さらにリスクが低下してリスクオンまで至れば相場反転の警戒が必要になります。

現状はリスクオンの予備領域ということで、相場はやや上ずっているとの感は否めず、いくらか調整が入っても不思議ではない状況と言えそうです。

*当講座についてのご意見、ご質問等ございましたら以下までご一報いただければ幸いです。

higurashi@iisbcam.co.jp

(*)ご注意

投資判断はご自身で行ってくださるようお願いいたします。

当講座は投資判断力を強化することを目的とした講座で投資推奨をするものではありません。

当講座を基に行った投資の結果について筆者及びインテリジェント・インフォメーション・サービスは責任を負いません。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————