<『応用編・講座』>

「応用編・講座」の「F.マネージャーの視点/銘柄選定とその背景」で新講座を公開しました。

ー 東京市場への参加の仕方を三菱ケミカル、AGC他5銘柄で吟味 -

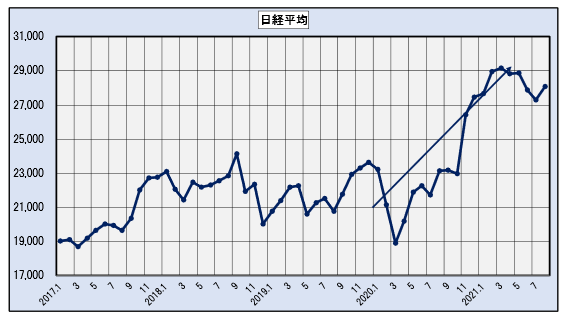

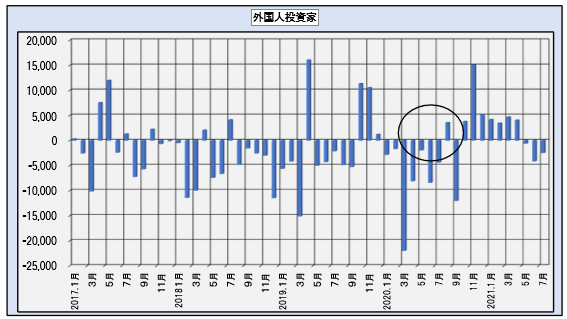

2020年2月から3月にかけて生じたコロナショックは概ね夏ごろにはショック前の水準まで戻しました。外国人投資家の動きが主導しております。ここでは日経平均と外国人投資家の売買代金の動きを2017年から直近まで月次で見てみます。

2020年11月まで外国人投資家は積極的に買っている動きは感じられませんが、市場は上昇しています。

日経平均の推移(月次終値)

ー2017年1月~2021年8月ー

外国人投資家の買い越し額(月次ベース)

ー2017年1月~2021年7月ー

ただ、以前にも指摘したことがありますが、外国人投資家の売買代金の表は“NET”つまり売りと買いの差額です。10億円の買いと12億円の売りがあれば、ここに示される数字は2億円の売り越し額となります。

前の講座でふれた三菱ケミカル、AGC、富士フィルム、キヤノン、オリックスの5銘柄の株価の動きを2020年3月末を起点として直近(2021年8月)まで、その節目ごとの変化を見てみると、全銘柄に共通しているのは2020年3月時点の株価がほぼBPS(一株当たり純資産)割れ、あるいは同レベルでありブックバリュー・アプローチを有力な投資尺度として買いに入った銘柄であったことです。

その時点では、目先の利益が大きく落ち込む予想が市場センチメントであり、積極的にリスクを取りに行く投資環境ではありませんでした。

しかし、その中でブックバリューを見ながら銘柄に向かう姿勢が始まったのは、同時期、米国市場が勢いよく上昇、日米株価の乖離拡大が著しく目立ったことが東京市場をよりクローズアップさせることになったようです。

結局、前の講座で見た両市場の乖離幅拡大が、東京市場へと投資家の目を誘うように機能し、下値リスクを避ける意味合いの強いバリューアプローチによって、買いに入ることを促すことになったようです。

一方で、これらの銘柄は所謂、外国人好みの銘柄でその事業内容の理解度が深いというのも特徴です。また、その経営戦略において積極的にM&Aを取り入れることを公言しており、それは株価に対して機動的に対処するといったことを意味します。

こうした要素を考えるとこれら銘柄は今後はその積極的ビジネス戦略が中期的に展開されるものとして注目し続ける必要がありそうです。

*上記5銘柄の2020年3月以降の節目ごとの株価と騰落率の実数を含む詳細な内容は本講座をご覧下さい。

*ご注意:本講座は会員向けの「応用編・講座」に収録されます。ご覧になるためには会員登録が必要となりますが、会員登録した当月中は無料で全ての情報、機能をご利用いただけます。お気軽にお試しください。(退会の手続きはトップページの「退会手続き」の窓から行えます)。

講師:若林利明

外資系機関投資家を中心に日本株のファンドマネージャーを歴任。NPO法人日本個人投資家協会協議会委員。世界の株式市場における東京市場の位置づけ、そこで大きな影響力を行使する外国人投資家の投資動向に精通する。著書:「資産運用のセンスのみがき方」など。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————