<『応用編・講座』>

「応用編・講座」の「F.マネージャーの視点/銘柄選定とその背景」で新講座を公開しました。

ー サンリオに見る出遅れ要因の背景と復活への道筋 -

前回の当コーナーで、出遅れた個人消費関連の4つの業界の代表銘柄の一つとして、サンリオをテーマパーク銘柄として取り上げました。ここでは、対象をサンリオに絞って、出遅れた背景と復活への道筋を探ります。

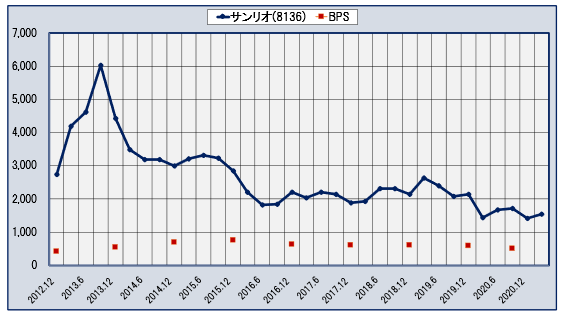

下の図は2012年12月から2021年1月までのサンリオの月次株価と対応する時期の1株当たり純資産(BPS)の推移を併せて示したグラフです。

サンリオの株価と1株当たり純資産(BPS)の推移

ー2012年2月~2021年1月ー

過去8年ほどのサンリオの株価の軌跡を見ると、2013年9月に最高値を付けたのち急落、それ以降全く精彩がありません。

背景として2016年を境に利益が激減します。それはキティーブランド等、確立した商標権からライセンス料を得るビジネスモデルからの撤退というビジネスモデルの大転換に起因しているようです。

こうした中でコロナ禍に遭遇し、業績悪化に追い打ちをかけられるような状況が2021年3月期の決算です。いわば悪材料満載銘柄となっているのです。

それでも株価は2000円近辺で持ちこたえておりました。その最大の要因は現金配当80円を継続したことです。80円配当を継続することにより4%の利回りが期待できます。かつ株主優待として八王子のピューロランドのチケットが入手できるという期待も株価を支えることになったと思われます。

これからのサンリオ株は三つの側面からアプローチする事が必要です。

第一の側面は業界としての国内消費が復活する時期です。

第二は、ビジネスモデルを変えた後、旧来のやり方に戻した効果が出てくるのか、という点です。

第三はコロナ後のピューロランドの復活です。ようやく採算ベースに乗った途端にコロナ禍に遭遇しましたが、コロナ禍が一巡した後、再度テーマパークとして世にアピール、収益的に期待できるものになり得るかという点です。

単純に出遅れ分を取り戻す動きなのか、テーマパークとして伸長してゆくことが可能なのか、期待の持ち方により将来の株価の位置が変わることになると思われます。

*サンリオの業績と配当、BPSなどの実数値を折り込んだ詳しい内容は本講座をご覧下さい。

*ご注意:本講座は会員向けの「応用編・講座」に収録されます。ご覧になるためには会員登録が必要となりますが、会員登録した当月中は無料で全ての情報、機能をご利用いただけます。お気軽にお試しください。(退会の手続きはトップページの「退会手続き」の窓から行えます)。

講師:若林利明

外資系機関投資家を中心に日本株のファンドマネージャーを歴任。NPO法人日本個人投資家協会協議会委員。世界の株式市場における東京市場の位置づけ、そこで大きな影響力を行使する外国人投資家の投資動向に精通する。著書:「資産運用のセンスのみがき方」など。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————