<応用編・講座>

「ポートフォリオ戦略実践講座」で新講座を公開しました。

ー 波乱相場の中で損失を回避して利益を目指すオプション取引(その2) -

今回は「オプション取引」解説コースの第2回として実際のオプション投資に当たってのカギとなるオプションの価格について解説します。

オプション取引は本来、投資リスクを抑えるリスクヘッジの手段として登場しましたが、リスクの回避が実際に実現するためには一方でこの切り離されたリスクを引き受ける投資家、すなわち投機家と呼ばれる人々が存在しなければなりません。投機とは、言うならばファンダメンタルズに基づく理屈に則った投資というよりも、価格の動きなどを利用して積極的にリスクをとることで短期間で大きな利益を目指す投資と言えます。

現在、オプション取引が実際に盛んに行われているという事実はオプションがこうした投機に応え得る価格特性を備えていることを示します。前回の講座でオプション取引は買う権利のコールと売る権利のプットがあることを見ましたが、プットオプションの価格は一定の前提の下でコールの価格をベースに求められるので、ここではコールオプションの価格について解説します。

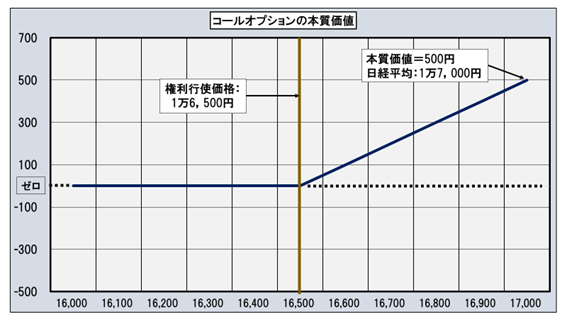

下の図は前回の講座で示したグラフで、権利行使価格が1万6,500円のコールオプションの満期日における価値を満期日の日経平均に対応する形で示します。ここでは図を分かり易くするためにオプションの価格(オプションの買い手にとってのコスト、売り手にとっての収益)は無視しゼロとしています。

権利行使価格・1万6,500円のコールオプションの本質的価値

満期日に日経平均が権利行使価格を上回れば上回った分だけそっくりこのコールオプションの価値になります。満期の日経平均が1万7,000円であればオプションの価値は500円になります。

ここで、本来「価格」はその本質的な価値と一致するべきですが、オプションの価格はその売り・買いの「権利の取引」という特殊性ゆえに一筋縄ではいきません。

オプション価格は代表的な評価式としてブラック=ショールズ・モデルという決定式があります。この式の細かい説明は当講座の範囲を越えますので、ここでは価格決定式の基幹のみを示します。オプション価格は以下の5つの要因で決まるとします。

1. 権利行使価格

2. 足元の原資産の価格(ここでは日経平均の値)

3. 満期(決済の日)までの期間

4. (リスクのない)金利

5. ボラティリティ(原資産の価格の変動性)

それぞれの要因の意味合いは以下の通りです。

1.権利行使価格と原資産の価格差:原資産価格が権利行使価格を上回る=>オプション価格が高い。

株式相場の先行きを正確に見通すことは本来不可能であるとして、特別な情報がない限り足元の水準が満期時点まで続くとみなすことが妥当であるという見方に基づきます。すると、足元の日経平均が権利行使価格を上回っていればそのまま満期時点でオプション価格はその分だけ高くなるというわけです。

2.満期までの期間:期間が長い=>オプション価格が高い。

満期までの期間が長ければそれだけ満期における原資産価格の不確定部分が大きくなる、つまりリスクが大きくなるのでこのリスク負担の増加分だけ価格は高くなります。

3. 金利:金利が高い=>オプション価格が高い。

金利が高ければ満期までの資金の保持費用が大きくなるのでそれに見合う分だけ価格は高くなります。

4. ボラティリティ:ボラティリティが大きい=>オプション価格が高い

価格の変動性が大きければ満期における原資産の価格の想定が困難になり、この不確定性の増加によるリスク増加に見合う負担分だけ価格は高くなります。

以下は実際のオプション価格の例で、3月19日の日経平均を原資産とする翌月限月のコールとプットのオプション価格の一覧です。当日の日経平均は1万6,522円でした。

3月19日のコールとプットオプション価格(日経平均=1万6,522円)

*日経平均を原資産とするコールとプットのオプション価格は日本経済新聞の相場欄に、当日の日経平均に近く取引の多い9つの権利行使価格について翌月と翌々月の限月が毎日掲載されます。

ここで、ある投資家が1か月後に相場は回復すると見て、3月19日に当時の日経平均に近い行使価格である1万6,500円のコールを1,240円で買ったとすると、3月末には日経平均は1万8,917円になっていますので原資産の価格は権利行使価格を約2,400円上回っており、(3月末の実際のオプション相場は該当する権利行使価格が掲載の範囲を超えており紙面からは得られませんが)オプション価格もこれに見合った上昇になったと考えられます。その場合、3月19日から10日余りで約100%のリターンとなります。

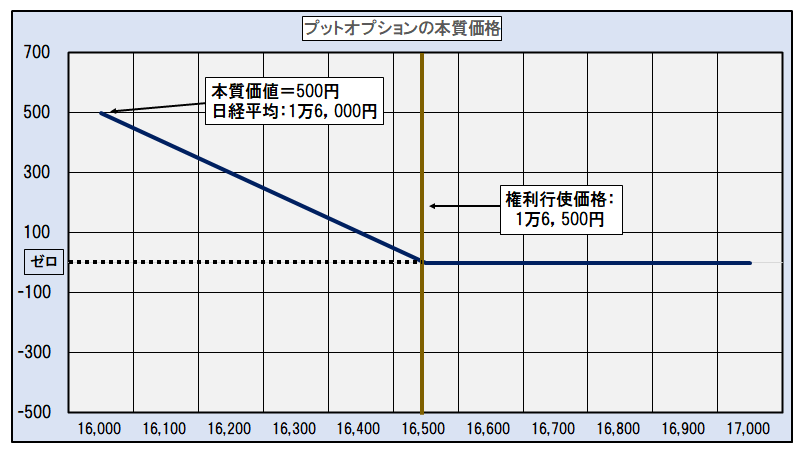

ここまでコールオプションについて見てきましが、今後、相場が下落局面に入ると見るならば売る権利のプットオプションにコールと同様な投資妙味が生じます。以下の図は上と同じ条件のプットオプションの本質価値を示すグラフです。

ご参考:権利行使価格・1万6,500円のプットオプションの本質的価値

*日経平均が1万6,000円まで下落した場合、プットオプションの価値は500円となります。

今回は原資産価格の変動に焦点を当てましたが、オプション価格とボラティリティの関係はさらに興味深いものがあります。と言いますのは、ボラティリティ、すなわち原資産の変動性は実際に目に見えるものではなくあくまで想定されるものなので、その変動は環境の変化に過大に反応して振れ幅が大きくなる、つまりオプション価格をより大きく変動させる傾向があるからです。ボラティリティについては稿を改めて取り上げたいと思います。

*当サイトの無料コーナーである「相場の実相を見る」で公開している「リスク回避指数」は日経平均の投資リスクの大きさを示し、ボラティリティの代理変数としての性質を持ちますのでオプション価格の評価に当たってご参考にしていただければと思います。ちなみに3月19日の当指数は過去最高の90点台を付けています。

(*)実際にオプション投資をする場合には市場の規則など細かい規定なども理解する必要があります。ここではその詳細に入る余裕はありませんが、オプション取引の実際にご興味がおありの場合は以下のメールでご連絡ください。

メールアドレス:

info@iisbcam.co.jp

より詳しい内容については本講座をご覧下さい。

*ご注意:本講座は会員向けの「応用編・講座」に収録されます。ご覧になるためには会員登録が必要となりますが、会員登録した当月中は無料で全ての情報、機能をご利用いただけます。お気軽にお試しください。(退会の手続きはトップページの「退会手続き」の窓から行えます)。

講師:日暮昭

日本経済新聞社でデータベースに基づく証券分析サービスの開発に従事。ポートフォリオ分析システム、各種の日経株価指数、年金評価サービスの開発を担当。2004年~2006年武蔵大学非常勤講師。インテリジェント・インフォメーション・サービス代表。統計を駆使した客観的な投資判断のための分析を得意とする。

—————————————————————————————

IIS

(有)インテリジェント・インフォメーション・サービス

お問い合わせは以下までお願いいたします。

info@iisbcam.co.jp

—————————————————————————————